Система показателей оценки эффективности и использования заемного капитала

Анализ эффективности использования заемного капитала организации представляет собой способ накопления, трансформации и использование информации бухгалтерского учета и отчетности, имеющий целью:

оценить текущее и перспективное финансовое состояние организации;

обосновать возможные и приемлемые темпы развития организации с позиции обеспечения их источниками финансирования;

выявить доступные источники средств, оценить рациональные способы их мобилизации;

спрогнозировать положение предприятия на рынке капиталов.

Анализ эффективности использования заемного капитала организаций проводится с помощью различных моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Рассмотрим их на рисунке 2.

Наиболее приемлемыми для анализа являются дескриптивные модели. Дескриптивные модели, или модели описательного характера, как для проведения анализа капитала, так и для оценки финансового состояния организации. К ним относятся: построение структуры отчетных балансов; построение бухгалтерской отчетности в различных аналитических разрезах; структурный и динамический анализ отчетности; коэффициентный и факторный анализ; аналитические записки к отчетности.

Рис. 2 Модели анализа заемного капитала

Структурный анализ представляет совокупность методов исследования структуры. Он основан на представлении бухгалтерской отчетности в виде относительных величин, характеризующих структуру.

Динамический анализ позволяет выявить тенденции изменения отдельных статей заемного капитала или их групп, входящих в состав бухгалтерской отчетности.

Коэффициентный анализ - ведущий метод анализа эффективности использования капитала организации.

Существует множество показателей для оценки заемного капитала, поэтому для удобства разделим их на несколько групп:

показатели оценки движения капитала предприятия;

показатели деловой активности;

показатели структуры капитала;

показатели рентабельности.

К показателям оценки движения капитала относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим.

Коэффициент поступления всего капитала (А) показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования:

![]()

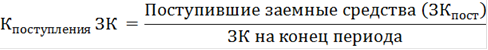

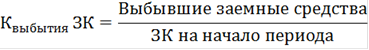

Коэффициент поступления заемного капитала (ЗК) показывает, какую часть заемного капитала от имеющего на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства:

Коэффициент выбытия заемного капитала показывает, какая часть его выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности:

Показатели деловой активности позволяют проанализировать, насколько эффективно предприятие использует заемный капитал. Как правило, к этой группе относятся различные коэффициенты оборачиваемости: оборачиваемость кредиторской задолженности, оборачиваемость заемного капитала.

Коэффициент оборачиваемости кредиторской задолженности рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности (КЗ) и показывает, сколько предприятию требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов:

![]()

Коэффициенты оборачиваемости можно рассчитывать в днях. Для этого необходимо количество дней в году разделить на рассчитанные коэффициенты оборачиваемости. Тогда мы узнаем, сколько в среднем дней требуется для осуществления одного оборота кредиторской задолженности и заемного капитала.

Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы также называют коэффициентами платежеспособности, такие как коэффициент собственного капитала, коэффициент заемного капитала, коэффициент соотношения собственного капитала к заемному.

Коэффициент собственного капитала характеризует долю собственного капитала в структуре капитала организации, а следовательно, соотношение интересов собственников организации и кредиторов. Этот коэффициент еще называют коэффициентом автономии (независимости):

![]() Данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

1 2