Методика анализа эффективности использования финансовых ресурсов

где, Рn - чистая прибыль;

S - выручка от реализации;

Е - собственный капитал;

А - стоимость оценки совокупных активов предприятия.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие.

При проведении анализа используют также и матричный метод, который позволяет дать обобщающую оценку эффективности использования имеющихся ресурсов и выявлению неиспользованных резервов. С помощью матрицы можно выявить основные резервы дальнейшего повышения эффективности хозяйственной деятельности предприятия посредством роста коэффициента рентабельности использования его активов за счет оптимизации отдельных экономических и финансовых показателей в перспективе рисунок 1.2.

Рост коэффициента оборачиваемости активов

|

Низкое значение коэффициента рентабельности активов (при низком значении Rрто и низком значении Коа) |

Среднее значение коэффициента рентабельности активов (при низком значении Rрто и высоком значении Коа) |

|

Среднее значение коэффициента рентабельности активов (при высоком значении Rрто и низком значении Коа) |

Высокое значение коэффициента рентабельности активов (при высоком значении Rрто и высоком значении Коа) |

Рисунок 1.2. Матрица оценки интегрального результата финансового состояния предприятия

Где, Rрто - коэффициент рентабельности товарооборота;

Коа - оборачиваемость общей суммы активов.

В процессе анализа можно выяснить снижение или увеличение рентабельности собственного капитала и за счет каких факторов это произошло.

В условиях рыночных отношений ввиду недостаточного наличия собственного капитала у предприятий возникает потребность в привлечении заемных (внешних) источников финансирования.

Заемный капитал - это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги.

Расчет потребности в объемах краткосрочных и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочной основе заемные средства привлекаются обычно для расширения объема собственных основных средств и формирования недостающего объема инвестиций в различные объекты. На краткосрочный период заемные средства привлекаются для закупки товаров, пополнения оборотных средств и других целей их использования. [14, с. 234]

Оптимальные размеры привлеченного капитала способны повышать рентабельность экономического потенциала, а чрезмерные - нарушить финансовую структуру хозяйственных ресурсов предприятия, снизить эффективность его функционирования. В мировой практике менеджмента используют понятие «финансовый леверидж», который раскрывает влияние заемного капитала на прибыль собственника. Одним из основных показателей «финансового левериджа» является коэффициент финансового риска (К фин.риск).

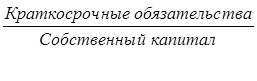

Кфин.риск=![]()

, (3)

, (3)

Высокий коэффициент финансового риска (больше 1,0) указывает на неблагополучную ситуацию, когда предприятию нечем платить кредиторам. В условиях развития рыночных отношений многие предприятия «живут не с прибыли», а с оборота, то есть стремятся максимально увеличивать основные и оборотные средства за счет заемного капитала и прежде всего кредитов. В дальнейшем некоторые из них не в состоянии не только вернуть кредиты, но и выплачивать по ним проценты. Предприятие, использующее кредит, увеличивает либо уменьшает эффективность хозяйствования не только от соотношения заемного и собственного капитала, но и от уровня рентабельности и процентных ставок за кредит.